金龙股份因股权高度集中,上市委会议现场及后续均要求企业结合实控人持股比例、董事会成员构成、独立董事在多处兼职等情况,说明公司治理是否健全且有效执行,以及进一步完善公司治理的措施。汉鼎咨询曾就该案例进行分析,感兴趣的读者可戳链接跳转阅读:罕见!董事长100%控股,一家人包揽非独董席位,IPO被暂缓审议。

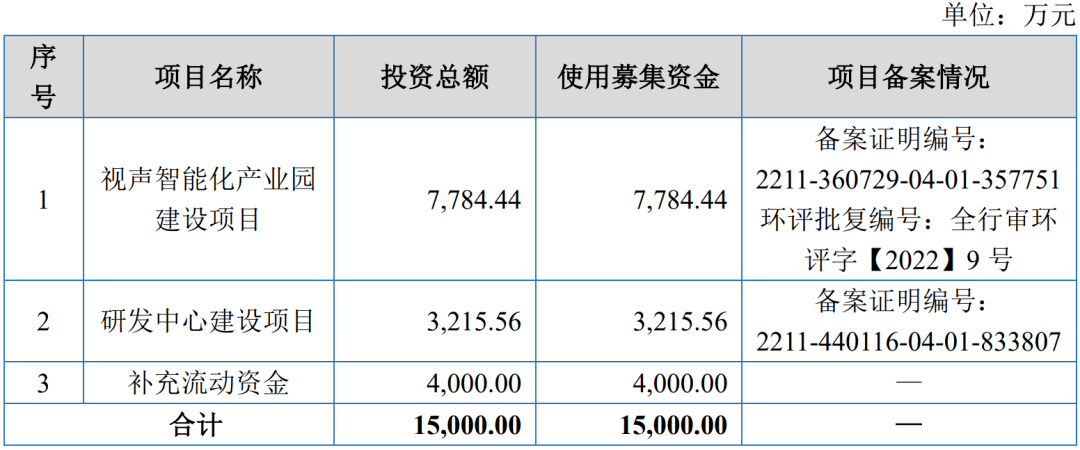

视声智能自成立以来深耕于建筑智能化领域,是一家集研发、设计、制造、销售、服务于一体的高新技术企业,为客户提供智能控制系统、可视对讲系统产品及一体化的解决方案,形成了智能家居、可视对讲、液晶显示屏及模组三大类系列产品,业务覆盖智慧建筑、轨道交通、智能家居、智慧酒店、智慧社区、智慧医疗等应用领域。

公司选择的上市标准为“预计市值不低于 2 亿元,最近两年净利润均不低于 1500 万元且加权平均净资产收益率平均不低于 8%,或者最近一年净利润不低于 2500 万元且加权平均净资产收益率不低于 8%。”

公司 2021 年度、2022 年度经审计的净利润(以扣除非经常性损益前后孰低者为计算依据)分别为 2,253.46 万元、 2,918.81 万元,加权平均净资产收益率(以扣除非经常性损益前后孰低者为计算依据)分别为 27.85%、27.24%。

自报告期开始,发行人净利润大幅增长,且增长幅度远超营业收入增幅,请发行人结合产业发展、行业地位、市场竞争、产品迭代、产品结构、销售模式、销售份额、研发创新、下游市场需求、客户结构、客户拓展等说明原因和合理性。

请发行人补充说明毛利率大幅高于同行业可比公司的原因及合理性,高毛利率及业绩增长是否可持续。请保荐机构、申报会计师核查并发表明确意见。

(1)说明与思博新联、Xing Connected Corp.签订《资产收购协议》的具体背景,在交易对方未完全交付资产的情况下,发行人全额支付对价的原因及合理性;说明报告期内,发行人与思博新联、Xing Connected Corp.是否存在其他业务或资金往来,相关交易是否公允。

(2)说明玉林医院项目的具体业务背景,发行人与大信物联的具体合作模式;说明发行人与玉林医院签署的采购合同和与大信物联签署的技术服务合同付款方式基本相同的原因及合理性,合同金额是否存在较大差异;结合合同内容、定价合理性等情况,说明玉林医院项目是否具有商业实质,发行人支付给大信物联的费用是否实质上为项目推荐费用。

(3)说明发行人连续向广州市乐探科技信息咨询有限公司、广州汉申科技中介服务有限公司支付中介服务费的原因及合理性;说明广州市乐探科技信息咨询有限公司甫一成立,发行人即与其开展业务的原因及合理性。请保荐机构、申报会计师核查并发表明确意见。

1.请保荐机构针对收入及利润的真实性作进一步核查并披露:(1)物流单据、运费与销售收入的匹配性;(2)销售回款与销售收入的匹配性;(3)出口商品保险费、产品质量保险费与销售收入的匹配性;(4)外汇管理局涉外收入数据与销售收入的匹配性;(5)结合出口商品免抵退金额测算退税税率,并与发行人适用退税税率进行对比分析。

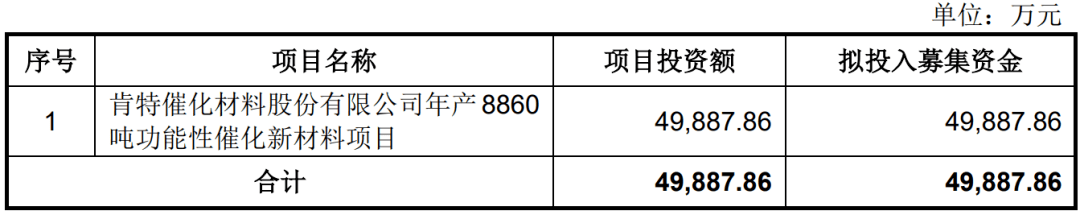

肯特催化是一家主要从事季铵(鏻)化合物产品研发、生产和销售的高新技术企业,拥有季铵盐、季铵碱、季鏻盐、冠醚等四大系列产品,致力于为精细化工、分子筛、高分子材料、电池电解液、油田化学品等领域的客户提供优质的产品和服务。

公司选择的上市标准为“最近 3 年净利润均为正,且最近 3 年净利润累计不低于 1.5 亿元,最近一年净利润不低于 6000 万元,最近 3 年经营活动产生的现金流量净额累计不低于 1 亿元或营业收入累计不低于 10 亿元。”

发行人最近三个会计年度归属于母公司股东的净利润(扣除非经常性损益前后孰低值)分别为 6,831.43 万元、8,298.23 万元及 10,148.54 万元,累计为 25,278.20 万元;发行人最近三个会计年度经营活动产生的现金流量净额分别为 5,502.24 万元、7,807.63 万元及 12,230.91 万元,累计为 25,540.78 万元;发行人最近三个会计年度营业收入分别为 48,574.40 万元、63,584.39 万元及 80,768.09 万元,累计为 192,926.88 万元。

1.请发行人代表说明发行人关联方前身浙江省仙居县医药化工实验厂的改制行为是否经有权机关批准、法律依据是否充分、履行的程序是否合法。请保荐代表人发表明确意见。

2.请发行人代表说明未透露终端客户相关信息的贸易商销售金额占比情况,贸易商客户相关内控制度的合理性及运行有效性。请保荐代表人说明对未访谈的贸易商终端客户核查的替代程序并发表明确意见。

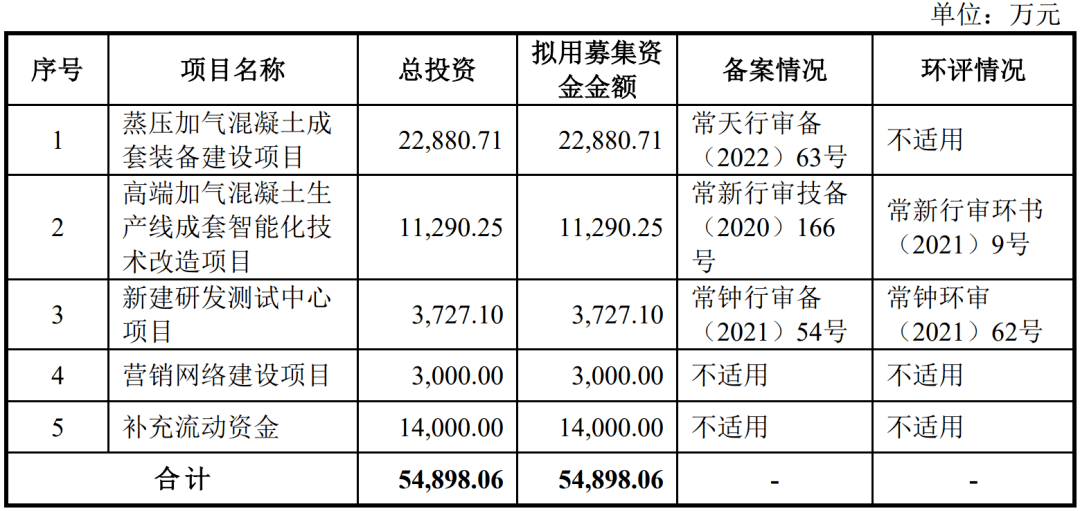

天元智能专业从事自动化成套装备及机械装备配套产品的研发、设计、生产与销售,目前主要为生产蒸压加气混凝土制品的绿色环保建材企业提供生产装备及自动化整线解决方案,同时为多领域装备制造厂商提供机械装备配套件,产品可广泛应用于绿色建筑/建材、装配式建筑、工程机械、港口机械、安检装备及机场地勤装备等多种行业和相关领域。

公司选择的上市标准为“最近 3 年净利润均为正,且最近 3 年净利润累计不低于 1.5 亿元,最近一年净利润不低于 6,000 万元,最近 3 年经营活动产生的现金流量净额累计不低于 1 亿元或营业收入累计不低于 10 亿元。”

1.请发行人代表结合市场前景、行业竞争格局、报告期主营业务收入及存货波动、2022 年净资产收益率下滑等情况,说明公司是否具有行业代表性,经营业绩是否稳定。请保荐代表人发表明确意见。

2.请发行人代表结合公司历史上存在个人卡收取废料销售款及支付相关费用、关联方及关联交易披露、收入会计政策执行等不规范情形,说明整改是否到位,内控制度是否健全且执行有效。请保荐代表人发表明确意见。

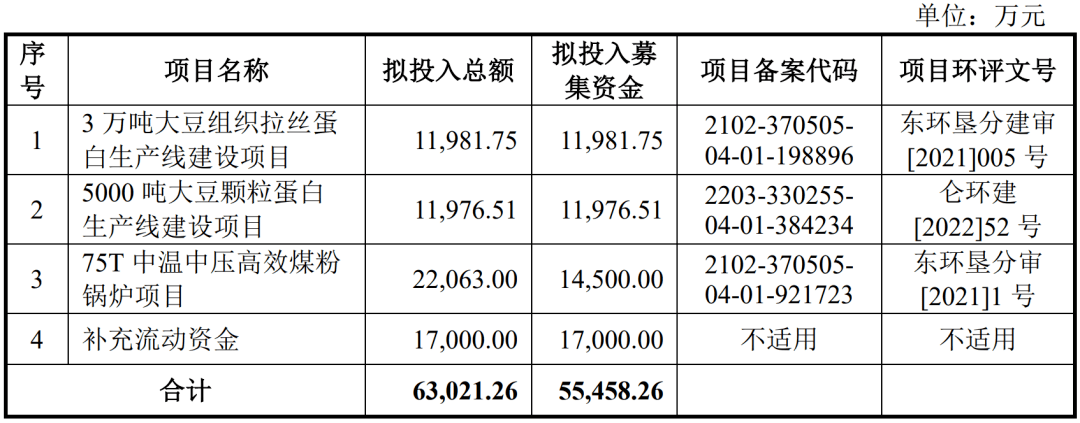

索宝股份主营业务为大豆蛋白系列产品的研发、生产和销售,经过多年的积累,公司已逐步建立起较为完整的非转基因大豆深加工产业链,目前公司主要产品包括大豆分离蛋白、大豆浓缩蛋白、组织化蛋白及非转基因大豆油等。

公司选择的上市标准为“最近 3 年净利润均为正,且最近 3 年净利润累计不低于 1.5 亿元,最近一年净利润不低于 6,000 万元,最近 3 年经营活动产生的现金流量净额累计不低于 1 亿元。”

发行人 2020 年度、2021 年度、2022 年度归属于母公司所有者的净利润(以扣除非经常性损益前后较低者为计算依据)分别为 8,406.69 万元、12,393.64 万元、15,242.18 万元,最近 3 年净利润均为正且累计不低于 1.5 亿元,最近一年净利润不低于 6,000 万元,发行人 2020 年度、2021 年度、2022 年度经营活动产生的现金流量净额分别为 19,780.89 万元、16,178.85 万元、18,638.71 万元。

1.请发行人代表结合“75T 中温中压高效煤粉锅炉项目”决策程序、建设进度、竣工验收、投入使用时点等,说明该项目使用募集资金置换的必要性,该项目相关建设、使用情况等是否充分披露。请保荐代表人发表明确意见。

2.请发行人代表:(1)结合重组前后生物科技产能利用率、吉林丰正资产及经营情况等,说明未将吉林丰正纳入发行系内的原因及合理性;(2)说明吉林丰正注销后,相关资产业务人员的处置情况,是否存在通过关联交易调节发行人收入利润或成本费用的情形,相关信息披露是否完整、准确。请保荐代表人发表明确意见。

博隆技术是提供以气力输送为核心的粉粒体物料处理系统解决方案的专业供应商,集处理过程方案设计、技术研发、部分核心设备制造、自动化控制、系统集成及相关技术服务于一体,主要产品包括粉粒体气力输送技术为核心的成套系统,计量配料、功能料仓、过滤分离、净化除尘等单一功能系统,以及相关设备和部件。

公司选择的上市标准为“最近三年净利润均为正,且最近三年净利润累计不低于 1.5 亿元,最近一年净利润不低于 6,000 万元;最近三年经营活动产生的现金流量净额累计不低于 1 亿元或者营业收入累计不低于 10 亿元。”

公司最近三年扣除非经常性损益前后归属于母公司所有者孰低的净利润分别为 1.10 亿元、2.37 亿元和 2.33 亿元,扣除非经常性损益前后归属于母公司所有者孰低的净利润均为正,且累计净利润 5.79 亿元。最近三年经营活动产生的现金流量净额累计5.50 亿元;公司最近三年营业收入累计 24.90 亿元。

1.请发行人代表:(1)结合股东会、董事会召集、议案提交、表决等,说明报告期内博实股份参与发行人公司治理和获取财务性投资收益的情况,邓喜军在发行人处担任董事期间履职情况;(2)说明发行人各实际控制人向发行人出资的资金来源,是否存在股权代持情形;(3)结合《一致行动协议》中“为避免争议,决策方在此明确,若决策方在一致行动上出现不一致情形,占少数表决权的一方须提供支持其行动的决策方内部表决书面记录,否则应承担违约责任”的内容,说明出现不一致情形的解决机制及《一致行动协议》有关约定是否能够有效消除不一致情形对公司治理的影响。请保荐代表人发表明确意见。

2.请发行人代表结合合同约定期限、收款条件、初估成本、项目实际进展、已投入成本、预收款项、完工前预计需投入物料及人工成本、交易对手方实际履约能力等,说明存货中的在产品减值准备计提的充分性。请保荐代表人发表明确意见。

3.请发行人代表结合生产设备、工艺特点、产线条件、生产及经营管理模式等,说明人工成本、期间费用率低于同行业可比公司的合理性,是否存在未披露的关联交易,是否存在关联方替发行人承担成本费用的情况。请保荐代表人发表明确意见。

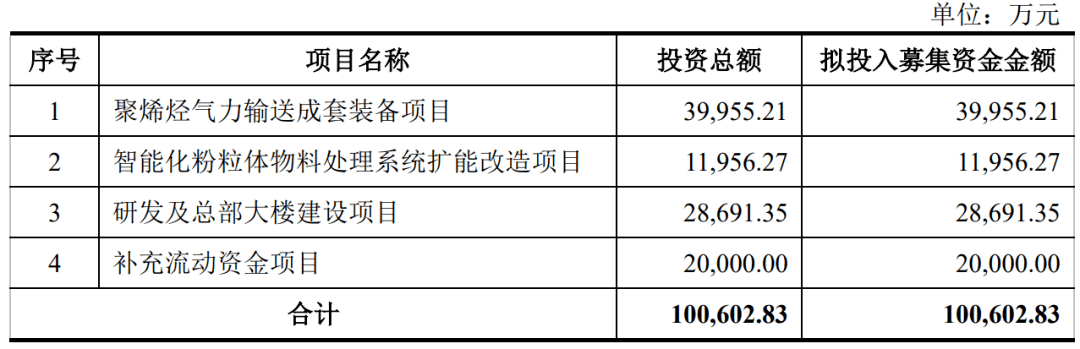

4.请发行人代表结合下游聚烯烃市场发展前景、现有市场容量及产能、在手订单、在产品余额等,说明募投项目规划的合理性与可行性。请保荐代表人发表明确意见。

鹰之航系一家专注于航空机载设备领域的高新技术企业,主要从事航空机载设备的制造和维修业务。经过多年研发投入和技术积累,公司已取得了中国民用航空局维修许可证、美国联邦航空局维修许可证等全球主流适航标准制定主体颁发的维修许可资。